Подоходный налог (НДФЛ) — это налог, который уплачивают физические лица с доходов, полученных из различных источников. Расчет этого налога — важная задача для любого налогоплательщика. Он зависит от ряда факторов, включая размер дохода, налоговые ставки, применяемые льготы и скидки.

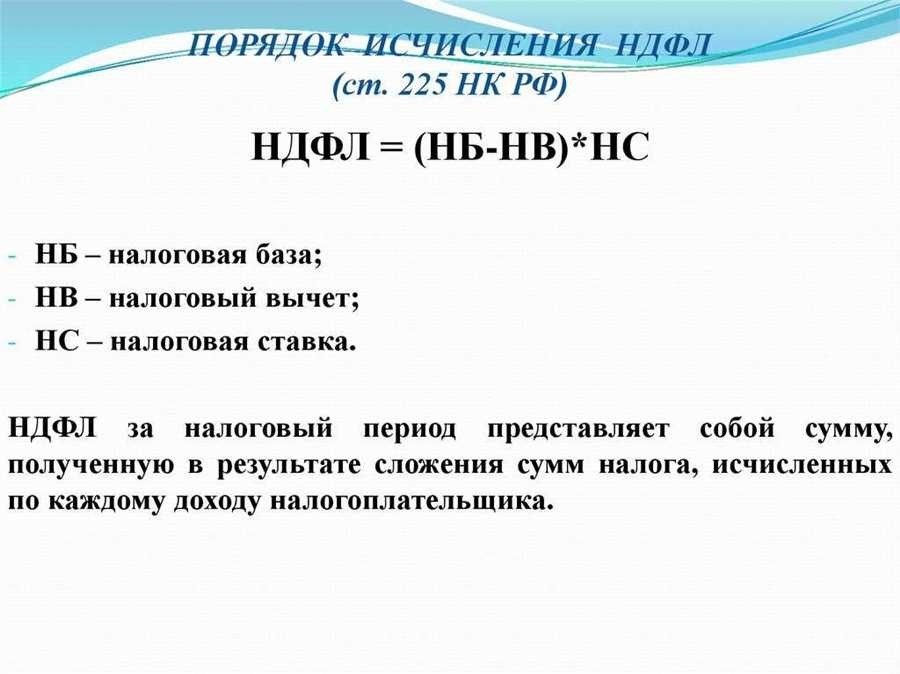

Расчет подоходного налога для физических лиц включает в себя несколько этапов. Во-первых, необходимо определить сумму дохода, полученного в налоговом периоде. При этом учитываются все виды доходов, включая заработную плату, вклады, дивиденды и аренду имущества. Во-вторых, рассчитывается налоговая база — это сумма дохода, с которой взимается налог.

После определения налоговой базы необходимо узнать ставку налога. Она зависит от размера дохода и категории налогоплательщика. Например, для физических лиц с доходом свыше 5 млн рублей действует ставка 15 %, а для лиц с доходом менее 5 млн рублей — 13 %. Наконец, подоходный налог для физических лиц рассчитывается путем умножения ставки на налоговую ставку.

Однако такой вид может быть упрощен. Для многих физических лиц, особенно для тех, чей доход является существенным и состоит в основном из заработной платы, используется упрощенная форма расчета подоходного налога с физических лиц. В этом случае отдельный расчет налоговой базы не нужен — налог удерживается непосредственно с зарплаты работника.

Нюансы расчетов подоходного налога

Однако при расчете подоходного налога необходимо учитывать некоторые нюансы, которые могут повлиять на итоговую сумму налога

- Налоговая ставка. Цена налоговой ставки зависит от размера дохода и может отличаться для разных категорий налогоплательщиков.

- Налоговые скидки. При расчете подоходного налога могут быть учтены скидки, уменьшающие итоговую сумму налога.

- Единый социальный налог. В некоторых случаях работодатели самостоятельно перечисляют подоходный налог с физических лиц в национальный и региональные фонды социального страхования.

- Адаптация налоговой базы. При расчете подоходного налога налоговая база может быть адаптирована для учета конкретных расходов или доходов, определенных законом.

- Дата уплаты налога. Подоходный налог должен быть уплачен в установленный срок, который также определяется законом.

- Налоговая отчетность. Налогоплательщики обязаны представлять в налоговые органы отчет о подоходном налоге по установленной форме.

При расчете подоходного налога необходимо учитывать все вышеперечисленные нюансы, чтобы избежать ошибок и просчетов. Нарушение налогового законодательства может повлечь за собой наложение штрафов или иных санкций со стороны налоговых органов.

Знание нюансов расчета налога на прибыль — важный фактор для всех налогоплательщиков. Это обеспечит правильное ведение бухгалтерского учета и своевременную и точную уплату налогов.

Важно помнить, что при возникновении вопросов или сомнений по поводу расчета подоходного налога всегда можно обратиться за консультацией к специалисту по налогообложению или в налоговые органы.

Кто вы с точки зрения налоговиков?

Налоговые органы устанавливают требования к правильному исчислению и уплате налогов и контролируют их выполнение. При обнаружении несоблюдения налоговый орган может провести проверку и принять меры по взысканию налога.

Основные функции налоговиков:

- Учет и управление налоговыми обязательствами,

- Проведение налоговых проверок,

- Разъяснение налогового законодательства,

- Получение и регистрация налоговых деклараций,

- подготовка налоговых сертификатов и счетов-фактур; и

- Проверка и оспаривание налоговых операций,

- Предоставление налоговой статистики и анализ налоговых платежей,

- предоставление налоговых консультаций.

Очень важно выполнять налоговые обязательства в соответствии с требованиями налоговых органов и в срок. Нарушение правил или неправильное исчисление налогов может привести к штрафам и негативным последствиям.

Расчет подоходного налога с зарплаты

Прежде всего, необходимо определить налоговую базу. Это сумма дохода, с которой рассчитывается налог. Обычно налоговая база равна сумме заработной платы за определенный период (обычно за месяц), но могут быть и исключения, которые учитываются законом.

Далее необходимо определить ставку НДФЛ. Для этого необходимо знать законодательные нормы определения ставки. Обычно ставка налога составляет 13 %, но в некоторых странах и регионах она может меняться в зависимости от законодательства.

Далее необходимо учесть налоговые вычеты, предоставляемые работникам в соответствии с законодательством. Налоговые вычеты уменьшают налоговую базу и, соответственно, сумму подоходного налога. Примерами таких скидок являются скидки на детей, образование и медицину.

Таким образом, виды подоходного налога, рассчитываемого с зарплаты, выглядят следующим образом

Подоходный налог = (Заработная плата — Налоговые вычеты) * Ставка налога

Чтобы лучше понять процесс расчета подоходного налога с зарплаты, давайте рассмотрим пример.

Предположим, что зарплата сотрудника составляет 50 000 рублей в месяц, а налоговый вычет на первого ребенка — 3 000 рублей. В этом случае ставка подоходного налога составляет 13 %.

Расчет подоходного налога выглядит следующим образом.

(50, 000-3, 000) * 0. 13 = 5. 850 руб.

Таким образом, подоходный налог с зарплаты сотрудника составляет 5 850 рублей.

11. Как рассчитать налог на доходы от продажи имущества?

Чтобы рассчитать налог на доход от продажи недвижимости, необходимо знать следующую информацию

1. Стоимость продажи имущества

Первым шагом при расчете налога является определение суммы, на которую была продана недвижимость. Эта сумма должна быть указана в договоре купли-продажи или другом документе, подтверждающем продажу.

2. Первоначальная стоимость имущества

Также важно знать первоначальную стоимость недвижимости, то есть сумму покупки; если недвижимость была приобретена более трех лет назад, стоимость должна быть указана в договоре купли-продажи или в отдельном документе.

3. Срок владения имуществом

Чтобы рассчитать налог, необходимо определить, как долго имущество находилось в собственности. Если имущество находится в собственности менее трех лет, налог рассчитывается по общей ставке подоходного налога. Если срок владения имуществом составляет более трех лет, налог рассчитывается с учетом скорректированной налоговой ставки.

После того как вы собрали всю необходимую информацию, можно приступать к расчету налога с выручки от продажи имущества. Для этого нужно использовать специальный вид, указанный в Налоговом кодексе.

Расчет налога на доходы физических лиц при продаже имущества

В России налог на доходы физических лиц от продажи имущества рассчитывается по следующим видам

| Доход от продажи недвижимости | Налоговая ставка |

|---|---|

| До 5 млн руб. | 13%. |

| Свыше 5 млн руб. | 30%. |

Для расчета налога необходимо определить прибыль от продажи имущества. Прибыль рассчитывается как разница между ценой продажи и суммой, уплаченной за покупку (включая расходные материалы и прочие затраты).

При наличии скидок (например, на расходы по ремонту имущества) они вычитаются из прибыли, уменьшая сумму окончательного налога.

Если прибыль не превышает 5 млн рублей, ставка налога составляет 13%. Если сумма превышает 5 млн рублей, ставка налога увеличивается до 30%.

Расчет подоходного налога для физических лиц при продаже недвижимости — сложный процесс, требующий изучения множества факторов. Поэтому для более точных расчетов рекомендуется проконсультироваться с экспертом или воспользоваться компьютерной помощью.