В современном мире все больше предпринимателей ориентируются на индивидуальное предпринимательство (ИП) как форму ведения бизнеса. И одним из ключевых аспектов успеха ИП является наличие правильно подобранной и эффективной операционной системы контроля и учета автотранспорта, то есть КПП ИП.

Контроль автопарка — неотъемлемая часть успешного бизнеса, особенно в условиях современной динамичной экономики. Именно поэтому важно четко продумать правила установки контрольных пунктов на отдельных предприятиях. Важно отметить, что контрольно-пропускные пункты обязательны для всех индивидуальных предприятий, занимающихся перевозкой грузов или пассажиров на коммерческой основе.

Какие детали необходимо знать индивидуальному предпринимателю при установке кошки?

Во-первых, кошки должны быть установлены на транспортные средства, используемые для коммерческой деятельности. Во-вторых, установка кошки предполагает регистрацию информации о местонахождении и времени движения транспортного средства. Важно отметить, что КПП устанавливаются на собственные или арендованные транспортные средства индивидуальных предпринимателей.

Основное преимущество КПП для индивидуального предпринимателя заключается в том, что его стоимость можно учесть в расходах индивидуального бизнеса, тем самым снизив налоговую нагрузку. Важно отметить, что установка КАТ должна осуществляться в соответствии с требованиями законодательства Российской Федерации и гражданского законодательства.

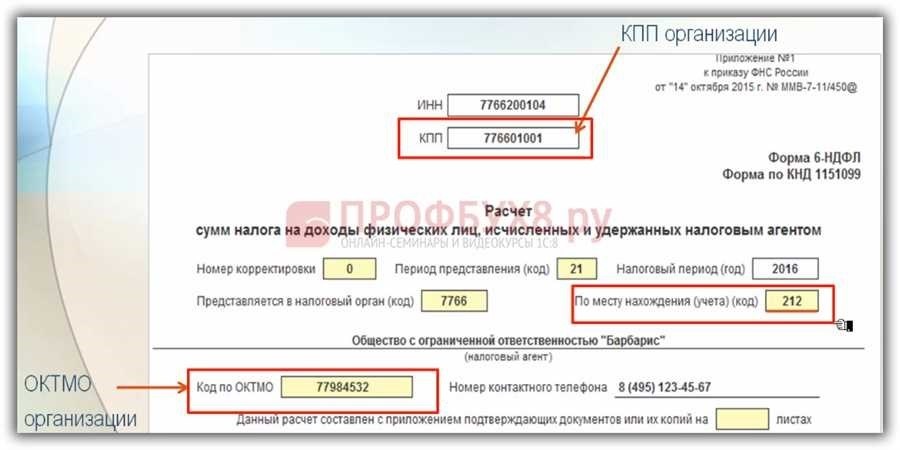

У ИП нет КПП, его присваивают только компаниям

КПП — это код, присваиваемый только юридическим лицам, то есть компаниям и организациям; КПП указывается в документах, касающихся юридического статуса компании, таких как учредительные документы, счета-фактуры и т.д.

У индивидуальных предпринимателей нет такой необходимости, поскольку они являются индивидуальными предпринимателями, работающими на основании свидетельства о регистрации.

Наличие или отсутствие АО ничего не значит с точки зрения налогообложения или правового статуса. Индивидуальный предприниматель продолжает исполнять обязанность по уплате налогов, получению и передаче документов, но не предъявляет ПСН.

ИП не стоит путать НДС и КПП: ИНН — это уникальный номер налогоплательщика, присваиваемый всем физическим и юридическим лицам, зарегистрированным в налоговой службе; НДС не меняется и остается стабильным на протяжении всего времени существования, даже если меняется вид деятельности или адрес; КПП не присваивается ИП KPP не относится к.

Поэтому важно понимать, что у индивидуального предпринимателя нет КПП и это правило для его статуса. Поскольку этот код присваивается только юридическим лицам, индивидуальным предпринимателям не нужно указывать КПП в своих документах и отчетах.

Код крупнейших налогоплательщиков

Код присваивается каждому налогоплательщику и используется для идентификации в системах налоговых органов. Для идентификации крупных налогоплательщиков также присваиваются специальные коды, которые отличаются от обычных кодов для индивидуальных предпринимателей и компаний.

Максимальный код налогоплательщика представляет собой уникальную комбинацию цифр и символов и является основным идентификатором для государственных органов и финансовых учреждений. Он позволяет легко получить информацию о финансовом положении и платежеспособности крупнейших налогоплательщиков.

Как получить код крупнейших налогоплательщиков?

Код крупнейшего налогоплательщика присваивается на основании данных о доходах и налоговых платежах за определенный период времени. В России этот код присваивается Федеральной налоговой службой по инициативе самой инспекции или по запросу налогоплательщика.

Как правило, крупнейшими налогоплательщиками признаются организации или индивидуальные предприниматели, имеющие значительный доход или выполняющие важные экономические и социальные функции.

Зачем нужен код крупнейших налогоплательщиков?

Норма о крупнейших налогоплательщиках необходима для контроля и мониторинга финансовой деятельности крупных компаний и организаций. Это позволяет налоговым органам проводить более детальный анализ финансовой отчетности, определять приоритетность проверок и принимать решения о налоговых льготах и уплате штрафов.

Кроме того, информация о кодексе максимального налогоплательщика может быть использована банками и другими финансовыми учреждениями при принятии решений о выдаче кредитов, открытии счетов или заключении договоров с определенными организациями или индивидуальными предпринимателями.

| Обозначение | Регистрационный номер налогоплательщика | КПП | Регион. |

|---|---|---|---|

| ООО «Рога и Копыта | 1234567890 | 987654321 | Москва |

| ИП Иванов Иван Иванович | 9876543210 | 123456789 | Санкт-Петербург. |

ИП может не заполнять графу «КПП» или ставить прочерки

Код применяемой поставки (КПП) является дополнительным регистрационным кодом и используется для идентификации налогоплательщика при совершении налоговых операций. Он состоит из девяти цифр и имеет различные значения в зависимости от логики использования в каждом конкретном случае.

Однако следует отметить, что даже если ИП не заполняет или вычеркивает графу «КПП», он обязан соблюдать все требования Налогового кодекса и своевременно подавать отчет о своей деятельности. Некоторые предприниматели могут не указывать «КПП», чтобы сохранить конфиденциальность своей деятельности или избежать дополнительных уведомлений от налоговых органов.

Таким образом, для индивидуального предпринимателя отсутствие КПП не является правонарушением и не должно вызывать подозрений у контролирующих органов. В то же время, при необходимости, налоговые органы могут запросить у индивидуального предпринимателя дополнительную информацию или принять меры по проверке его деятельности.

В целом, важно помнить, что отсутствие ЭПК у индивидуальных предпринимателей — не редкость и не является ошибкой. Каждый предприниматель вправе самостоятельно определять необходимость включения данного кода в документ и отвечать на соответствующие запросы налоговых органов.

Для чего нужен КПП?

Что такое КПП

КПК необходим для облегчения взаимодействия между предпринимателями и налоговыми органами. Он позволяет налоговым органам анализировать и контролировать исчисление и уплату налогов, а также выявлять мошенничество и проводить проверки.

Структура КПП

КПА состоит из следующих элементов

- Первые две цифры указывают на регион, в котором зарегистрирована организация. Например, Москва — 77, Санкт-Петербург — 78.

- Следующие четыре цифры указывают на налоговый орган, который контролирует деятельность организации.

- Последние три цифры указывают на регистрационный порядковый номер.

Компании, зарегистрированные в разных регионах, имеют разные КПП, даже если налоговые органы у них одни и те же. Это позволяет более точно отслеживать и контролировать деятельность организации и упрощает взаимодействие с налоговыми органами.

Коротко о главном

Под КПП понимаются различные документы, связанные с налоговыми обязательствами компании или индивидуального предпринимателя. Например, при выставлении счетов-фактур, уплате налогов или представлении отчетности, а также при проведении финансовых операций с другими организациями.

Знание и понимание Кодекса важно для всех предпринимателей и организаций. Ведь его неправильное использование или незнание может привести к ошибкам в документации, штрафам и потере доверия со стороны налоговых органов.

11. Как узнать КПП юридического лица или организации

Если вам необходимо проверить КИТ юридического лица или организации, можно воспользоваться несколькими способами.

1. Обратитесь в налоговую инспекцию. Обратитесь на регистрационный сайт ведомства, чтобы получить информацию о KPP. Обычно для получения этой информации необходимо предоставить документы, подтверждающие законность.

2. воспользуйтесь онлайн-сервисами. Существуют специализированные онлайн-сервисы, которые предоставляют информацию о КПП организации на основании ее названия или НДС. Используйте такие сервисы, чтобы быстро и легко получить необходимую информацию.

3. обратитесь к юристу или эксперту по налоговому праву Если вы не хотите искать информацию о КПП самостоятельно, вы можете обратиться к эксперту, который поможет вам в этом вопросе. Юристы и эксперты по налоговому праву обладают знаниями и инструментами, необходимыми для получения информации о кошках.

Используя эти методы, вы сможете быстро и оперативно найти КПП юридического лица или организации, если эта информация понадобится вам для решения различных вопросов, связанных с деятельностью этого юридического лица или организации.

11. Изменение КПП у ИП

Для отдельных юридических лиц, уже получивших КПП, может возникнуть необходимость изменить уже присвоенные им коды. Для этого может потребоваться изменение правового контроля, названия деятельности или другой информации.

Чтобы изменить КПП индивидуального предпринимателя, необходимо обратиться в налоговую инспекцию по месту регистрации. Сотрудник налоговой организации выполнит необходимые действия и заменит старый КПП на новый; важно отметить, что процесс смены КПП может занять некоторое время, поэтому рекомендуется заранее обратиться в налоговую инспекцию для уточнения условий и порядка подачи заявления.

При подаче заявления в налоговую инспекцию о смене КПП индивидуального предпринимателя необходимо предоставить определенный пакет документов, который может отличаться в зависимости от региона. Нужно подать заявление о смене КПП, которое обычно представляет собой копию свидетельства о государственной регистрации ИП. Кроме того, необходимо предоставить документы, подтверждающие причину смены КПП (например, договор аренды, являющийся основанием для смены адреса) .

После выполнения всех шагов индивидуальный предприниматель получает новый KPP. Он заменяет старый KPP во всех документах и отчетах, связанных с налоговыми платежами. Новый КПП вступает в силу с момента его выдачи налоговой инспекцией.

Внесение изменений в КПП может потребоваться в ряде ситуаций, связанных с деятельностью ИКЕ. Например, при смене сектора деятельности, открытии филиала или переходе на общую систему налогообложения. В этих случаях отдельным компаниям необходимо следовать установленным процедурам и подавать заявление в налоговую инспекцию для внесения изменений в КПП.