Статья 4 части 4 статьи 132 главы 23 Налогового кодекса Российской Федерации регулирует порядок определения суммы налогового вычета по подоходному налогу.

Налоговый вычет — это определенная денежная сумма, которую физическое лицо имеет право учесть при расчете налогооблагаемой базы для уменьшения суммы подоходного налога. Он предоставляется гражданам с целью льготного налогообложения и стимулирования определенных видов деятельности и жизненных ситуаций.

Определение размера налогового вычета осуществляется с учетом различных факторов

- Категория получателя дохода,

- Статус налогоплательщика,

- размер дохода, полученного лицом

- размер и характер определенных расходов, связанных с осуществлением деятельности или наличием определенной жизненной ситуации.

Сумма налогового вычета определяется независимо от налогоплательщика и должна соответствовать требованиям Федерального налогового кодекса РФ. Для получения права на налоговый вычет необходимо подать заявление в налоговый орган, предоставив все необходимые документы и сведения, подтверждающие право на вычет. Отсутствие необходимых документов или их неправильное представление может привести к отказу в получении налогового вычета.

Для кого предусмотрен профессиональный вычет

Профессиональные скидки могут быть предоставлены следующим категориям налогоплательщиков.

Работники в определенных отраслях экономики

Профессиональные скидки распространяются на работников, занятых в сфере образования, науки, здравоохранения и социального обслуживания. К этой категории относятся учителя, врачи, ученые, медицинский персонал и другие специалисты, работающие в этой сфере. Размер профессионального вычета учитывает определенный процент от заработной платы работника и может быть использован для снижения налогового бремени.

Самозанятые индивидуальные предприниматели

Индивидуальные предприниматели, осуществляющие профессиональную деятельность без заключения трудового договора, также могут воспользоваться профессиональными скидками. Размер скидки зависит от суммы полученного дохода и ставки подоходного налога. Важно рассмотреть возможность использования скидки для оптимизации налогообложения и принять меры для ее максимального использования.

Как и другие виды налоговых вычетов, профессиональные вычеты помогают снизить налоговое бремя физического лица, признавая его вклад в экономику страны и личные достижения. Если налогоплательщик удовлетворяет условиям, установленным законом, он может полностью или частично использовать профессиональный вычет при расчете суммы НДФЛ, которую он должен уплатить.

Виды социальных вычетов

- Скидка на ребенка. Этот вид социального вычета предоставляется родителям детей в возрасте до 18 лет или детей-инвалидов в возрасте до 24 лет. Размер вычета зависит от количества детей и составляет фиксированный процент от минимальной заработной платы.

- Скидки на материальную помощь. Данный вид скидки предоставляется гражданам, которые оказывают материальную помощь на определенные цели, например, предоставление жилья, оплата обучения и т.д. Размер скидки определяется в зависимости от цели и размера материальной помощи.

- Скидки на лечение и медикаменты. Граждане, понесшие расходы на лечение или приобретение лекарств, имеют право на скидку в размере фактически понесенных расходов. Однако для получения такой скидки существуют определенные условия и ограничения.

Кроме того, существуют и другие виды социальных вычетов, такие как вычеты на образование и вычеты на благотворительность. Размер и условия получения этих скидок регулируются соответствующим российским законодательством.

Важно отметить, что размер социальных вычетов может ежегодно меняться в соответствии с изменениями в законодательстве. Поэтому налогоплательщикам следует внимательно изучить условия, при которых они имеют право на вычеты.

Законы Российской Федерации по НК РФ ч. 2

Структура НК РФ ч. 2

Часть 2 Налогового кодекса РФ состоит из нескольких разделов, каждый из которых регулирует определенную сферу налогообложения. В частности, раздел 5 описывает порядок определения и исчисления налоговых вычетов по НДФЛ.

Налоговый вычет

Налоговые вычеты — это суммы, которые налогоплательщики могут учесть при расчете своих налоговых обязательств. Размер налоговых вычетов зависит от ряда факторов, таких как доход, расходы на образование, медицинские расходы и покупку жилья.

При определении размера налогового вычета по НДФЛ применяются специальные правила и процедуры, предусмотренные частью 4 статьи 132 Налогового кодекса РФ. Согласно этим правилам, налогоплательщики могут учитывать расходы на образование, медицинское обслуживание, покупку жилья и т. д.

Законодательство Российской Федерации

Основным источником правовой информации о налогообложении являются законы Российской Федерации, предусмотренные частью второй Федерального налогового кодекса РФ. Эти законы устанавливают правила и нормы исчисления налоговых обязательств, определения налоговых скидок и других вопросов налогообложения физических лиц.

Знание законодательства Российской Федерации по части второй Налогового кодекса Российской Федерации является залогом правильного и эффективного исчисления налоговых обязательств и использования налоговых скидок, позволяющих налогоплательщикам экономить значительные суммы налогов.

11. Профессиональный вычет

Данная налоговая льгота применяется при осуществлении работником профессиональной деятельности и включает в себя расходы на приобретение специального оборудования, инструментов, профессиональных квалификаций, специальной литературы и других видов, необходимых для работы. Важно отметить, что профессиональные скидки предоставляются только в том случае, если эти расходы понесены в рамках трудовой деятельности работника.

Чтобы получить профессиональную скидку, работник должен предоставить соответствующие документы, подтверждающие его профессиональную деятельность и связанные с ней расходы. Это могут быть копии трудовых договоров, справки с места работы, квитанции об оплате товаров и услуг и другие документы, подтверждающие факт понесенных расходов.

Размер профессиональных вычетов зависит от суммы понесенных работником коммерческих расходов и может быть учтен при определении налоговой базы работника. Кроме того, профессиональные вычеты позволяют уменьшить сумму подоходного налога, причитающегося физическим лицам, и тем самым сэкономить определенные средства.

Профессиональные вычеты являются одним из видов налоговых льгот и способствуют поддержке различных профессиональных групп, дополнительному профессиональному развитию и улучшению условий труда. В данном случае налоговая система признает важность и необходимость определенных расходов, связанных с профессиональной деятельностью, и предоставляет работникам возможность учесть их при расчете своих налоговых обязательств.

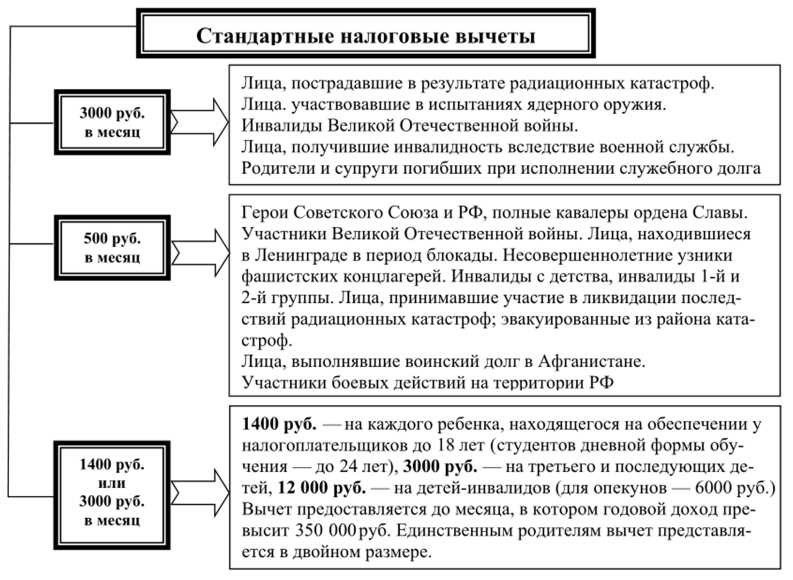

11. Механизм экономии на НДФЛ с помощью стандартных вычетов

Формальные скидки — это фиксированные суммы, которые учитываются при расчете подоходного налога для физических лиц. Они применяются к сумме дохода и уменьшают базовое налоговое обязательство. Это означает уменьшение налогового обязательства и меньший платеж налогоплательщика.

Основные виды стандартных вычетов:

1. детская скидка — эта скидка предназначена для семей с несовершеннолетними детьми. Она уменьшает налоговую базу на одного ребенка на определенную сумму. Размер этой скидки зависит от количества детей и их возрастных характеристик. 2.

2. кредит на образование — этот кредит предоставляется налогоплательщикам, получившим определенное образование. Он уменьшает налоговую базу на определенную сумму, тем самым снижая налоговую нагрузку на студентов и их родителей.

Преимущества стандартных вычетов:

Использование стандартной скидки дает следующие преимущества

- Снижение налоговой нагрузки на население,

- Содействие социальной защите семей с детьми,

- содействие развитию образования; и

- повышение доступности образования для налогоплательщиков и их детей.

Использование базового налогового вычета — это законная возможность снизить налоговое бремя и сэкономить деньги. Налогоплательщикам следует внимательно изучить закон и воспользоваться имеющимися у них возможностями, чтобы максимально использовать базовый налоговый вычет.