Налоговые скидки — это привилегия, предоставляемая правительством гражданам, которые жертвуют деньги в один из специальных налоговых фондов. Одним из самых популярных видов налоговых скидок является возможность вернуть часть уплаченного подоходного налога.

Но когда и как вы можете получить возврат от налоговой инспекции? Все зависит от государства и потока документов, обнаруженных налогоплательщиком после подачи заявления на возврат. Обычно государство предоставляет гражданам срок от нескольких недель до нескольких месяцев для возврата налоговых вычетов. Важно отметить, что возврат может быть задержан из-за технических проблем или неполного комплекта документов. Поэтому необходимо следить за статусом заявления в налоговую инспекцию.

Если вы решили получить возврат из налоговой инспекции, вам нужно будет выполнить несколько шагов. Во-первых, необходимо подготовить пакет документов, включающий копию паспорта, заполненную налоговую декларацию и все оригиналы документов, подтверждающих ваше право на вычет.

Когда все документы будут готовы, можно подавать заявление в налоговую инспекцию. С этого момента рассчитывается время ожидания возврата. После рассмотрения заявления налоговая служба производит все необходимые расчеты и, если все условия соблюдены, возвращает деньги на ваш банковский счет.

С какого момента начинать отсчет?

Согласно закону, начало отсчета срока определяется датой подачи заявления в налоговую службу. Это означает, что если заявление подано в апреле, то срок начинается в мае.

Однако следует отметить, что на практике налоговые органы могут не знать о дате подачи декларации по почтовому штемпелю. Поэтому безопаснее получить подтверждение о получении декларации налоговым органом, чтобы в случае возникновения спорных ситуаций у вас на руках было доказательство срока подачи декларации.

Следует также отметить, что более ранние даты индивидуальных перерасчетов или административных проверок налоговых деклараций не влияют на начало течения срока. Даже если после перерасчета будет разрешен еще один налоговый вычет, срок исчисляется с даты подачи первоначальной налоговой декларации.

Если вам не вернули налоговый вычет в срок, требуйте пени

Часто срок подачи документов на налоговые вычеты из налоговой инспекции бывает пропущен. Если вы столкнулись с такой ситуацией и не получили деньги в установленный срок, вы вправе потребовать уплаты штрафа.

Согласно действующему законодательству, если возврат налоговых вычетов задерживается более чем на 90 дней, налоговые органы обязаны выплатить штраф в размере 1/1, 000 действующей ставки рефинансирования Центрального банка. Российской Федерации за каждый день просрочки.

Обратите внимание, что требовать уплаты штрафа можно только после подачи официального заявления о возврате налогового вычета на уплату штрафа. Для этого необходимо заполнить заявление и подать его в налоговую инспекцию. В заявлении необходимо указать дату, когда штраф должен быть взыскан, личные данные и сведения о перечислении штрафа.

Обратите внимание, что налоговая инспекция должна оплатить штраф в течение 30 дней с момента получения заявления. Если этого не происходит, вы можете обратиться в суд и потребовать защиты своих прав.

Важно помнить, что требовать уплаты штрафа можно только в том случае, если ваше заявление на получение налогового кредита было подано с опозданием более чем на 90 дней. Если вы пропустили срок, вы имеете право на компенсацию в виде штрафа. Однако если возврат средств был произведен и деньги выплачены в установленный срок, требование о выплате штрафа является необоснованным и не будет удовлетворено.

| Количество дней просрочки | Сумма штрафа |

|---|---|

| 91 — 119 | 0. 1% от общей суммы |

| 120 — 149 | 0. 15% |

| 150 — 179 | 0. 2% |

| 180-209 | 0. 25% 0. 25% 0. 25% 0. 25% 0. 25% 0. 25% 0. 25 |

| 210 и выше | 0. 3% |

Поэтому не стоит паниковать, если вы не получили свои налоговые вычеты в установленный срок. Достаточно просто заполнить заявление на возврат налоговых вычетов с просьбой об уплате штрафа. Если налоговая декларация подана с опозданием более чем на 90 дней, налоговая служба обязана выплатить штраф за каждый день просрочки.

Сроки перевода налогового вычета

Существует установленный законом срок для переноса налоговых кредитов. Как правило, налоговые органы должны осуществить перенос в течение трех месяцев с момента подачи налоговой декларации. Однако этот срок может быть продлен до шести месяцев, если требуется дополнительная проверка или уточнение данных.

Кроме того, следует учитывать, что условия перевода налоговых вычетов могут различаться в зависимости от категории налогоплательщика. Например, для самозанятых лиц и предпринимателей срок может быть продлен до девяти месяцев.

Если налоговые органы не исполняют свои обязанности в установленный срок, налогоплательщик вправе потребовать уплаты пени за каждый день просрочки. Размер пени определяется законом и составляет 1/300 ставки рефинансирования Центрального банка РФ.

Для возврата налоговых вычетов и ускорения процесса во избежание просрочек рекомендуется представлять полный и достоверный пакет документов.

| Налогоплательщик. | Налоговое время для получения налоговых вычетов |

|---|---|

| Работники с постоянным местом работы | 3-6 месяцев |

| Самозанятые лица и предприниматели | 3-9 месяцев |

| Заявления налоговых агентов | 3-6 месяцев |

В целом, знание условий предоставления налоговых вычетов позволяет налогоплательщикам контролировать процесс возврата и своевременно реагировать на любые нарушения ИТ. В случае задержки следует потребовать начисления процентов, подать заявление в налоговый орган и жалобу в соответствии с требованиями законодательства.

6. Составляем жалобу правильно

Если вы осознаете, что возврат налогового кредита был задержан или вы не получили налоговый вычет, необходимо подать соответствующую жалобу в налоговый орган. Жалоба должна содержать всю информацию и аргументы, необходимые для того, чтобы убедить налоговый орган принять меры и решить проблему.

Шаг 1: Заголовок и дата

В начале жалобы следует указать название, отражающее суть проблемы. Например, «Жалоба на задержку возврата налоговых вычетов». Под заголовком указывается дата подачи жалобы.

Шаг 2: Ваши данные

Далее укажите личные данные: имя, фамилию, отчество, домашний адрес, контактный телефон и адрес электронной почты. Это поможет налоговой службе связаться с вами для получения объяснений.

Шаг 3: Описание ситуации

Продолжайте объяснять свой статус. Укажите, какие документы и заявления вы подавали, когда вы их подавали и какие обязательства взяла на себя налоговая служба. Укажите точную дату, когда вы запросили возврат налогового вычета, и дату, когда он должен быть возвращен.

Шаг 4: Обоснование требования

В следующих пунктах обоснуйте свою просьбу с точки зрения закона. Укажите положения законодательства, гарантирующие ваше право на возврат налогового кредита в конкретные сроки. Приведите ссылки на соответствующие нормативные документы.

Шаг 5: Требование и просьба

Последний абзац должен включать ваши непосредственные требования и пожелания. Определите, чего вы ожидаете от налоговой службы, т. е. какие шаги необходимо предпринять для ускорения процесса возврата или возмещения. Потребуйте письменный ответ и определите сроки решения проблемы.

Не забудьте подать жалобу в письменном виде, подписать и поставить дату. Завершите жалобу, представив копии всех необходимых документов, подтверждающих ваши претензии и утверждения.

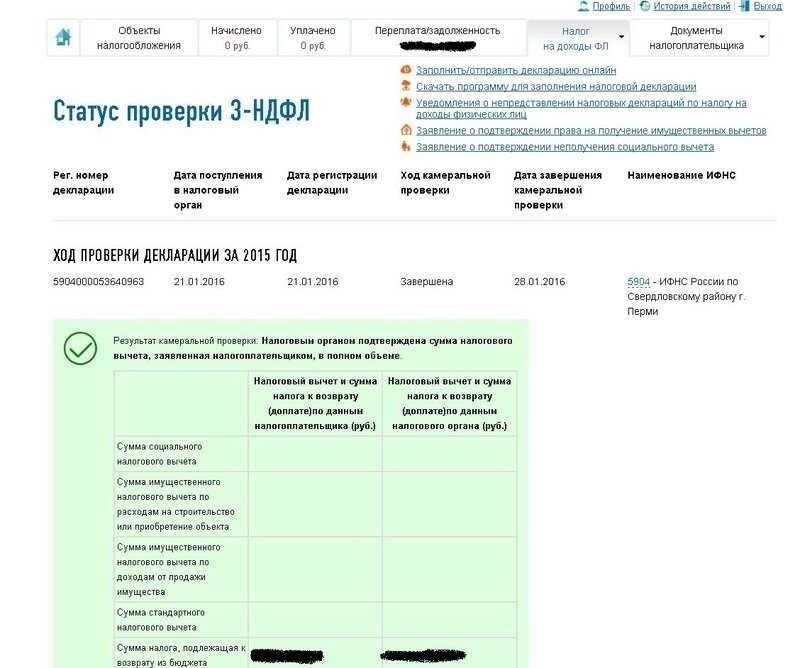

Срок камеральной проверки 3-НДФЛ и поданных документов

Если вы претендуете на возврат налогового вычета, налоговые органы могут провести камеральную проверку вашей налоговой декларации. Согласно законодательству, условия проведения такой проверки определяются в соответствии с Налоговым кодексом Российской Федерации.

Как происходит камеральная проверка?

В ходе проверки налоговые органы анализируют представленные документы и ставят под сомнение достоверность и полноту представленной информации. Могут быть запрошены дополнительные документы и пояснения. В ходе проверки также может проводиться сверка данных с другими источниками информации.

Сама проверка может занять несколько недель или месяцев, в зависимости от сложности и объема предоставленной информации. Вы должны быть готовы к тому, что процесс проверки может занять много времени.

Сроки проведения камеральной проверки

Согласно Налоговому кодексу, налоговые органы обязаны провести расследование в течение трех месяцев с момента подачи документов. Однако этот срок может быть продлен максимум до шести месяцев.

Если налоговые органы не успевают завершить проверку в указанный срок, они вправе потребовать уплаты пени за каждый день просрочки. Размер штрафа может быть рассчитан как процент от не взысканной суммы налоговых вычетов за каждый день просрочки.

Что делать, если налоговый орган не завершил камеральную проверку в срок?

Если срок проведения камеральной проверки истек, а налоговые органы не приняли решения по вашему делу, вы можете обратиться в налоговые органы с заявлением о несогласии. В заявлении необходимо указать причины задержки и потребовать уплаты штрафа в соответствии с законодательством.

Вы также можете обратиться в судебные органы для защиты своих прав и потребовать возврата налогового вычета, если вы не получили налоговый вычет по истечении полутора месяцев после окончания установленного срока проверки.

Важно помнить, что налоговые органы обязаны выполнять свои обязанности в соответствии с законом и уважать права налогоплательщика. При возникновении проблем, связанных с возвратом налоговых вычетов, следует обратиться за защитой в соответствующие органы.

8. Если налоговый вычет не пришел через 4 месяца

Если прошло уже четыре месяца с момента подачи заявления на возврат налога, а деньги до сих пор не поступили на ваш счет, необходимо принимать меры. Не стоит ждать, что ситуация разрешится сама собой.

Первый шаг — обратиться в налоговую службу с запросом о состоянии дела. Это можно сделать через личный кабинет на сайте налоговой службы или отправив письменный запрос по почте. Запрос должен содержать всю необходимую информацию: ФИО, НДС, номер заявления, дату подачи и сумму налогового вычета.

Если налоговая служба не ответит на ваш запрос в течение 30 дней, вы имеете право подать жалобу в вышестоящий орган. Это может быть Федеральная налоговая служба или Центральная прокуратура. В жалобе вы должны указать все детали, имеющие отношение к разбирательству, совершенному налоговой службой.

Помимо составления жалобы, вы также можете потребовать уплаты штрафа за задержку возврата налоговых вычетов. По закону, если возврат задерживается, налоговая служба обязана выплатить штраф за каждый день просрочки.

Если вы не получили ответа на свою жалобу или если вам отказали в возврате налогового вычета после выполнения всех формальностей, вы можете обратиться в судебные органы для защиты своих прав и потребовать компенсации.

Важно помнить, что право на возврат налога — это ваше законное право. Если у вас возникли проблемы с его получением, будьте предусмотрительны и неравнодушны. Защищайте свои интересы и требуйте справедливости.

Что говорит закон?

Законодательство Российской Федерации содержит четкие правила возврата налоговых вычетов. Согласно статье 226 Налогового кодекса РФ, срок возврата налоговых вычетов не должен превышать трех месяцев со дня представления налоговой декларации. Однако в некоторых случаях этот срок может быть продлен на срок до шести месяцев.

По закону налоговые органы обязаны полностью возместить денежные средства, указанные в налоговой декларации, при условии, что все представленные документы и сведения признаны правильными и соответствующими требованиям законодательства. Если налоговый орган по какой-либо причине отказывает в предоставлении запрашиваемого налогового вычета, он должен направить письменное уведомление с обоснованием своего решения.

Если в установленный срок налог не будет опровергнут или налоговые органы откажут в возврате, налогоплательщик вправе потребовать уплаты ежедневной пени за просрочку. Размер пени определяется законом и может составлять 1/300 процентной ставки рефинансирования Центрального банка Российской Федерации за каждый день просрочки.

Важно отметить, что налоговые органы обязаны провести «Выездную проверку представленных документов и проверку налоговой декларации» в течение трех месяцев со дня подачи налогового заявления. Если проверка затягивается более чем на три месяца, налогоплательщик имеет право обратиться в налоговую инспекцию с жалобой на нарушение.

Таким образом, закон четко защищает права налогоплательщиков и обязывает налоговые органы своевременно и правильно возвращать налоговые вычеты. Если срок не нарушен или в возврате отказано, налогоплательщик имеет право обжаловать решение и потребовать уплаты штрафа.

Что делать, если не вернули налог?

Если налогоплательщик не получил возврат налогового кредита в установленный срок, необходимо предпринять несколько шагов. Во-первых, важно убедиться, что вся необходимая документация заполнена правильно и что все необходимые доказательства представлены вовремя. Иногда задержки могут быть вызваны неправильным заполнением форм или отсутствием некоторых документов.

Если вы уверены, что все было сделано правильно и срок ожидания налогового вычета уже истек, вы можете подать жалобу налоговому инспектору. В жалобе вы должны четко указать, что ожидаете возврата налоговых вычетов и что установленный законом срок уже истек. Вы также должны указать все детали вашего заявления на получение налоговых вычетов и предоставить доказательства, если они у вас есть.

В своей жалобе вы должны быть полезны и объективны. Объясните все обстоятельства и события, связанные с вашими налоговыми вычетами, и выразите пожелание о скорейшем и справедливом решении. Помните, что налоговая служба обязана рассмотреть вашу жалобу в установленные законом сроки.

Если даже после подачи жалобы вы не получите ответа или ваша жалоба будет отклонена без объяснения причин, вы можете обратиться в суд. Если суд рассмотрит вашу жалобу и установит, что ваше право на возврат налоговых вычетов может быть обусловлено решением об уплате задолженности и взыскании штрафа по результатам налоговой проверки.

Помните, что вы просто имеете право на налоговые скидки и имеете право на их своевременное получение. Соблюдайте установленные процедуры для защиты своих прав.

Что делать, если не приходит налоговый вычет?

Если вы долго ждали возврата налога, а он все не приходил, вы можете сделать несколько вещей.

| Шаги. | Энергия. |

|---|---|

| 1 | Свяжитесь с налоговой службой |

| 2 | Запросите информацию о состоянии вашей декларации |

| 3 | Подготовьте документы |

| 4 | Пенсия |

| 5 | Подать жалобу в налоговые органы |

| 6 | Выполнить процедуру рассмотрения жалобы |

| 7 | Получите решение от налоговых органов |

| 8 | Если решение не устраивает, обжалуйте его в суде |

В процессе подачи и общения с налоговыми органами важно соблюдать все требования и правила. Помните о сроках и необходимости предоставления документации. При необходимости проконсультируйтесь со специалистом по налоговому праву или юристом.

Что делать, если не приходит налоговый вычет?

Если вы не получили налоговые вычеты в установленные сроки, необходимо предпринять шаги для их возврата. Вы можете предпринять следующие действия для решения этой проблемы.

- Во-первых, убедитесь, что вы достаточно долго ждали после подачи заявления. Обычно срок возврата налоговых вычетов составляет несколько месяцев.

- Во-вторых, обратитесь в налоговую службу, чтобы проверить статус вашего заявления. Для обработки вашего запроса может потребоваться дополнительная информация или документы.

- Если проблема не решена после обращения в налоговый орган, подайте жалобу в вышестоящий орган или на проверку. В жалобе укажите все подробности произошедшего и приложите копии всех необходимых документов.

- При необходимости обратитесь к юристу или специалисту по налоговому праву за квалифицированной помощью по вопросам налоговых вычетов.

Помните, что если ваша налоговая декларация подана с опозданием, вы имеете право потребовать уплаты штрафа за просрочку. Отстаивайте свои права и предпринимайте необходимые действия, чтобы как можно скорее получить свои деньги.