Продажа квартиры — важное решение, которое требует пристального внимания к налоговым расчетам. Налоги от продажи квартиры могут быть значительными, поэтому важно разобраться во всех тонкостях и учесть все нюансы, чтобы избежать неприятных ситуаций. В этой статье приведены подробные шаги и несколько полезных советов, которые помогут вам рассчитать налог с продажи квартиры и избежать лишних проблем.

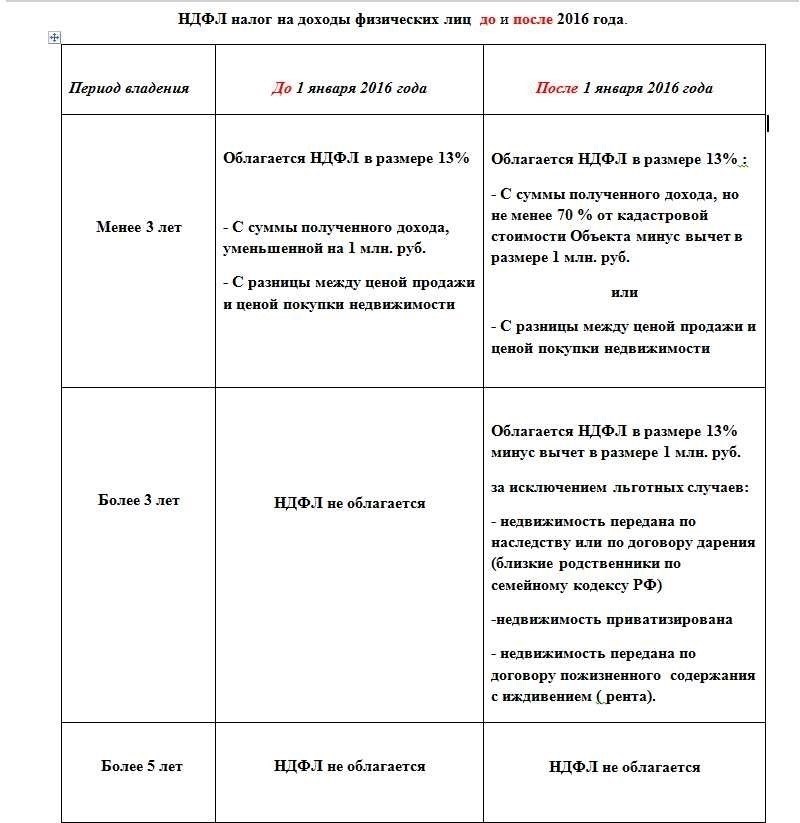

Для начала необходимо определить сумму налога, подлежащего уплате при продаже вашей квартиры. Для этого необходимо знать стоимость квартиры, срок владения ею и налоговую ставку. Налоговая ставка обычно зависит от срока владения квартирой. Чем дольше вы владеете квартирой, тем ниже налоговая ставка. Также важно учитывать возможность получения налоговых льгот и вычетов, чтобы уменьшить налоговые расходы.

Далее вам необходимо заполнить декларацию о доходах физических лиц. Здесь важно уточнить всю необходимую информацию о продаже квартиры и предоставить документы, подтверждающие стоимость квартиры и срок владения ею. Обратите внимание, что в случае неправильного заполнения декларации необходимо действовать осторожно и ответственно, так как это может привести к штрафам и расследованию со стороны налогового инспектора.

В-третьих, не забудьте учесть все расходы, понесенные в процессе продажи квартиры. Это могут быть комиссионные агентства, юридические услуги, оценка недвижимости и другие дополнительные расходы. При расчете налога эти расходы могут быть вычтены, чтобы уменьшить итоговую сумму налога.

Поэтому, если вы хотите рассчитать налог с продажи квартиры, следуйте подробной процедуре, учитывайте все нюансы и не забывайте о возможных скидках и льготах. Помните, что правильный расчет налога — это гарантия отсутствия проблем при налоговой проверке. Сделайте все возможное!

Как рассчитать налог с продажи квартиры

При продаже квартиры необходимо рассчитать НДС, который вы должны заплатить в бюджет. Расчет налога основывается на цене продажи квартиры и возрасте владельца квартиры.

1. Определение стоимости продажи квартиры

Первым делом необходимо определить продажную цену квартиры. Обычно она указывается в договоре купли-продажи или оценке квартиры. Если в договоре купли-продажи указана цена ниже рыночной, налог рассчитывается исходя из рыночной стоимости квартиры.

2. Расчет налоговой базы

Налоговая база рассчитывается исходя из цены продажи квартиры. Из этой суммы могут быть вычтены расходы, связанные с продажей квартиры, такие как агентское вознаграждение и юридические услуги. Полученная сумма считается налогооблагаемой базой.

3. Расчет налоговой ставки

Налоговая ставка рассчитывается в зависимости от возраста владельца квартиры и срока владения недвижимостью. Ставки налога могут отличаться в зависимости от региона.

4. Расчет суммы налога

Общая сумма налога рассчитывается по формуле Из суммы налога могут быть вычтены налоговые льготы, предусмотренные законом.

После расчета суммы налога необходимо произвести оплату в установленные сроки и предоставить в налоговую инспекцию документы, подтверждающие оплату.

Перед продажей квартиры рекомендуется проконсультироваться с юристом или налоговым экспертом, чтобы избежать санкций или проблем с налоговыми органами для правильного расчета налога, подлежащего уплате с продажи квартиры.

Как учитывается кадастровая стоимость

При расчете налога с продажи квартиры учитывается как налог, так и стоимость подвала квартиры при расчете стоимости подвала на момент покупки. Разница между этими величинами определяет сумму налога на гудвилл, подлежащую уплате при продаже квартиры.

Если стоимость недр на момент продажи квартиры выше, чем стоимость недр на момент приобретения, разница считается доходом от продажи и облагается налогом. Если кадастровая стоимость на момент продажи ниже, чем на момент приобретения, это учитывается при расчете убытка от продажи квартиры.

Убыток от продажи квартиры может быть использован для уменьшения налогоплательщика или для возврата ранее уплаченных налогов.

Налог на квартиру

Стоимость земли — это оценка имущества, которая определяется государственными органами и используется для расчета различных налогов и сборов. Она зависит от ряда факторов, в том числе от квартиры, местоположения, технического состояния и других факторов.

Ставка налога на квартиру может варьироваться в зависимости от региона и определяется местными властями. Обычно она составляет фиксированный процент от кадастровой стоимости квартиры. Этот процент может оставаться стабильным или увеличиваться в зависимости от стоимости квартиры.

Как рассчитать налог на квартиру

Чтобы рассчитать налог на квартиру, необходимо знать кадастровую стоимость дома и установленную ставку налога. Затем можно найти произведение этих двух величин. Это и есть сумма налога.

Уплата налога на квартиру

Как правило, единый налог уплачивается ежегодно. Для этого владелец квартиры подает соответствующую декларацию в местный ДОУ или в электронном виде через ДОУ. На основании этого документа налоговый орган выставляет счет на оплату налога.

| Стоимость подземной части | Налоговая ставка | Налогооблагаемая сумма |

|---|---|---|

| 500 000 РУБ. | 1% | 5 000 РУБ. |

| 1, 000, 000 руб. | 2% | 20, 000, 000 рублей |

| 2, 000, 000 руб. | 3% | 60 000 руб. |

Важно отметить, что налог по фиксированной ставке должен быть уплачен своевременно. Несоблюдение этого требования может привести к наложению санкций. Вы также можете сообщить об этом людям, которые могут получить льготы или сборы, например, многодетным семьям или инвалидам, или тем, кто может получить сбор.

Минимальный срок владения квартиры для освобождения от налога

Согласно действующему налоговому законодательству, продажа квартиры облагается налогом с продаж, если с момента покупки прошло менее определенного минимального срока проживания. Этот минимальный срок проживания определяется в зависимости от суммы, полученной от продажи квартиры.

Минимальный срок проживания в квартире, не облагаемой налогом, может быть разным.

- Если квартира продана за сумму до 1 000 000 рублей и владелец прожил в ней не менее трех лет, налог может быть освобожден.

- Если квартира продается за сумму от 1 000 000 до 5 000 000 рублей, минимальный срок владения составляет пять лет.

- Если квартира продается за сумму более 5 000 000 рублей, то для освобождения от налога необходимо прожить в ней не менее 10 лет.

- Некоторые категории граждан, такие как ветераны Великой Отечественной войны и инвалиды, могут избавиться от уплаты налога независимо от срока владения квартирой.

Важно отметить, что указанный срок владения квартирой является минимальным, и налоговое законодательство не запрещает проживать в квартире сверх указанного срока. Поэтому, если вы сможете прожить в квартире больше минимального срока, вы сможете сэкономить при последующей продаже.

11. Продажа квартиры в ипотеку

Продажа ипотечной квартиры подлежит особому налогообложению. В этом случае налог с продажи квартиры должен быть рассчитан путем вычитания остатка задолженности по кредиту из фактической суммы продажи.

При продаже ипотечной квартиры необходимо учитывать следующие особенности

| Налогооблагаемая база | Налоговая ставка |

|---|---|

| Задолженность. | 0% |

| Сумма фактической продажи минус задолженность по кредиту | 13%. |

Общая сумма налога, подлежащая уплате при продаже квартиры с ипотекой, рассчитывается путем суммирования налоговой базы по каждой налоговой ставке и умножения ее на соответствующую налоговую ставку.

Например, если задолженность по кредиту составляет 1 500 000 рублей, а квартира продается за 3 000 000 рублей, то расчет налога производится следующим образом

| Коэффициент | сколько | Коэффициент | Налог |

|---|---|---|---|

| Задолженность. | 1, 500, 000 РУБ. | 0% | 0 РУБ. |

| Сумма фактической продажи минус задолженность по кредиту | 1, 500, 000 РУБ. | 13%. | 195, 000 РУБ. |

Таким образом, итоговый налог с продажи квартиры с ипотекой составляет 195 000 рублей.

11. Возможность учета расходов на ремонт при рассчете налога с продажи квартиры

При расчете налога с продажи квартиры можно учесть стоимость ремонта, проведенного в период владения квартирой.

Для включения расходов на ремонт необходимо документальное подтверждение работ и соответствующих затрат. Такими документами могут быть квитанции об оплате услуг ремонтных организаций, счета на приобретение строительных материалов и т. д. Важно сохранять все оригиналы документов, так как они могут потребоваться при проверке расходов в налоговых органах.

Учитываются только расходы, связанные с улучшением квартиры, то есть с повышением качества и комфорта. Также обязательным условием является проведение ремонтных работ после покупки квартиры и до ее продажи. Расходы на текущий ремонт, связанный с содержанием квартиры, не подлежат налоговым вычетам.

Чтобы воспользоваться возможностью учесть расходы на ремонт при расчете налога с продажи квартиры, необходимо представить в налоговые органы отчет с информацией о проведенных ремонтных работах и их стоимости. В нем должны быть указаны подробные сведения. Обязательно нужно приложить все документы, подтверждающие эти расходы. Налоговые органы рассмотрят представленную документацию и определят, можно ли учесть эти расходы при расчете суммы налога.

Учет расходов на ремонт при расчете налога с продажи квартиры может существенно снизить налоговые обязательства. Важно заранее изучить и подготовить всю необходимую документацию, чтобы воспользоваться этой возможностью и минимизировать свои налоговые обязательства.