Налог на добавленную стоимость (НДС) является одним из важнейших налоговых обязательств для предпринимателей и организаций, осуществляющих коммерческую деятельность; правильное и эффективное исчисление и расчет НДС — ключевой фактор соблюдения налогового законодательства и успешной работы российских компаний.

Расчеты НДС являются неотъемлемой частью бухгалтерского учета и финансового менеджмента. Успешный бизнес должен иметь четкую и надежную систему учета и расчета НДС, чтобы не иметь задолженностей перед органами власти и исправно платить налоги.

В этой статье описаны лучшие методы и правила расчета НДС. Она поможет предпринимателям и бухгалтерам эффективно управлять этим налоговым обязательством и обеспечить соблюдение законодательства.

НДС – вид косвенного налога

НДС рассчитывается исходя из стоимости товаров или услуг, умноженной на определенную ставку налога. В России существует две основные ставки НДС — 20% и 10%, в зависимости от категории товаров или услуг; ставка 20% применяется к большинству товаров и услуг, а ставка 10% — к определенным видам товаров и услуг, таким как медицинские услуги, книги и некоторые продукты питания.

Расчет НДС — довольно сложный процесс, требующий изучения множества факторов и правил; виды расчета НДС включают в себя учет стоимости товаров или услуг, налоговой базы, типа ставки НДС и других дополнительных факторов. Это также зависит от режима налогообложения, выбранного предпринимателем.

Режимы налогообложения по НДС в России:

В России действуют различные налоговые режимы по НДС, которые зависят от доходов и особенностей ведения бизнеса. Основными налоговыми режимами являются следующие

- Общий налоговый режим (ОСН). В рамках этого режима бизнес должен выполнять все обязательства по НДС и вести соответствующую документацию. Это самый сложный режим, требующий высокой квалификации и опыта в сфере налогообложения.

- Упрощенный налоговый режим (УСН). Предприниматель, работающий на этом режиме, не платит НДС, но и не может вычесть его из стоимости приобретения товаров и услуг. Этот режим больше подходит для МСП и индивидуальных предпринимателей.

- Единый налог на вмененный доход (ЕНВД). При этом режиме предприниматели платят конкретную сумму налога, а не процент от своего дохода. Они также освобождены от уплаты НДС и не могут вычитать его из своих расходов. ЕНВД упрощает налогообложение и снижает нагрузку на предпринимателей.

Выбор налогового режима НДС зависит от многих факторов и особенностей бизнеса; правильное исчисление и уплата НДС является важным аспектом экономической деятельности предприятия и требует внимания и должной подготовки.

Кто платит НДС

Юридические лица, включая ООО, СООО и ЗАО, обязаны уплачивать НДС при реализации товаров и услуг. Данный налог должен быть включен в стоимость товаров и услуг и уплачен в бюджет.

Индивидуальные предприниматели, осуществляющие коммерческую деятельность, также обязаны уплачивать НДС. Если физическое лицо получает доход от продажи товаров или услуг, его доход облагается НДС, и он должен уплатить этот налог в бюджет.

НДС уплачивается при каждой продаже, поэтому в случае с приобретенными товарами или услугами налог включается в цену. Таким образом, НДС является частью цены, уплачиваемой потребителем за товары или услуги.

Согласно закону, компании, осуществляющие предпринимательскую деятельность, должны быть зарегистрированы в качестве налогоплательщиков НДС и предоставлять отчет о своей деятельности, в котором указывается сумма НДС, которую они платят.

Коротко о главном

Основная цель НДС — пополнение государственного бюджета и поддержание экономической жизнеспособности. В этом отношении НДС играет важную роль. Это связано с тем, что значительная часть государственных доходов формируется за счет этого налога.

Плательщиками НДС, как правило, являются предприятия и организации, реализующие товары и услуги. Они обязаны самостоятельно исчислять сумму налога и перечислять ее в бюджет. Кроме того, плательщиками НДС могут быть и некоторые категории граждан, например, индивидуальные предприниматели.

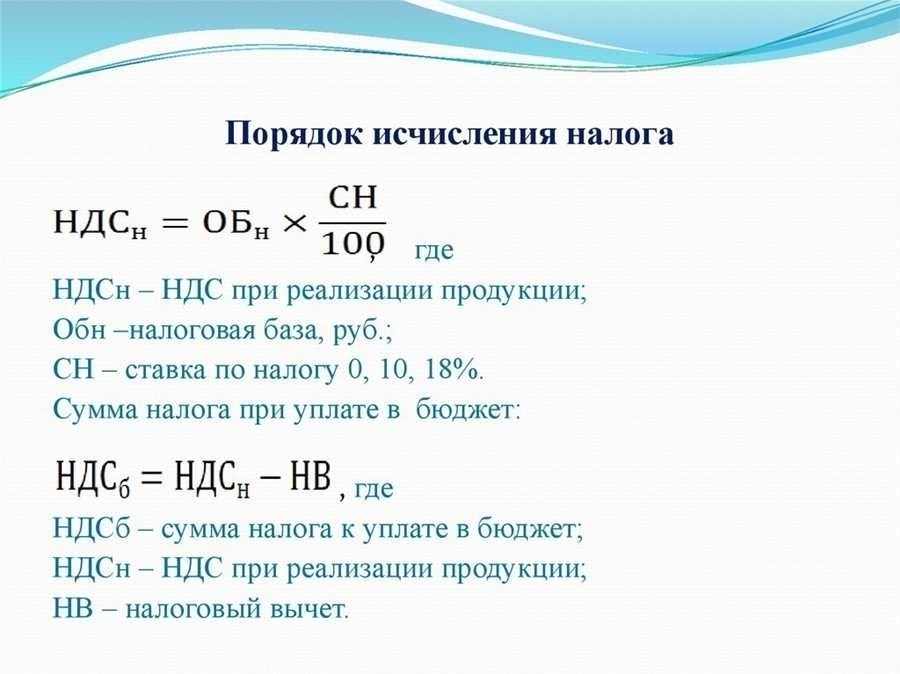

Исчисление и уплата НДС включает в себя несколько этапов. Первый шаг — это расчет суммы налога по типу, который зависит от ставки НДС и стоимости товара или услуги. Налогоплательщик должен правильно заполнить налоговую декларацию и уплатить налог в установленные сроки.

Таким образом, НДС является важным элементом налоговой системы и имеет решающее значение для развития государства. Ответственность за правильное исчисление и своевременную уплату несут предприятия и организации, а также граждане, пользующиеся услугами и приобретающие товары.

11. Расчет и уплата НДС

11.1 Правила расчета НДС

Для правильного расчета НДС необходимо учитывать следующую информацию

| Чувство | Тип |

|---|---|

| Стоимость товаров или услуг | Стоимость товаров или услуг х 20%. |

| Сумма НДС | Стоимость товаров или услуг x 20% / 1. 2 |

| Общая сумма с учетом НДС | Стоимость товаров или услуг + сумма НДС |

11.2 Особенности уплаты НДС

НДС обычно уплачивается ежемесячно путем подачи налоговой декларации в налоговые органы. Однако предприятия имеют право на получение налогового кредита, вычитаемого из суммы уплаченного НДС, с суммы НДС, уплаченной поставщику товаров или услуг. Полученные налоговые вычеты могут быть использованы для погашения других налоговых обязательств предприятия.

Важно отметить, что при наличии различных расхождений или несоответствий в расчетах НДС, предприятия могут быть подвергнуты налоговой проверке, в ходе которой будет проверена правильность расчетов и налоговых платежей.

11. Расчет и уплата НДС

Расчет НДС

НДС рассчитывается исходя из стоимости налога или услуги. Это делается путем умножения стоимости товара или услуги на ставку налога. В зависимости от вида товаров или услуг ставка налога может составлять 0%, 10% или 20%.

Например, если стоимость товара составляет 1000 рублей, а ставка НДС — 20%, то расчет НДС производится следующим образом

НДС = 1000 РУБЛЕЙ * 0. 2 = 200 РУБЛЕЙ.

Уплата НДС

Уплата НДС производится путем перечисления суммы налога в бюджет. Обычно компании уплачивают НДС по окончании налогового периода. Это может быть месяц или квартал. Для этого необходимо подготовить и подать налоговую декларацию. В ней должна быть указана сумма НДС, подлежащая уплате.

Следует также отметить, что некоторые компании имеют право на скидку по НДС; вычет по НДС позволяет компаниям уменьшить сумму налога, уплачиваемую в бюджет; для получения скидки по НДС необходимо соблюдение определенных условий, установленных налоговым законодательством.

Исчисление и уплата НДС требуют внимательности и знания налоговых правил. В случае ошибок или неправильных налоговых расчетов к компаниям могут быть применены финансовые санкции или другие наказания, налагаемые налоговыми органами.